トレンドトピック

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

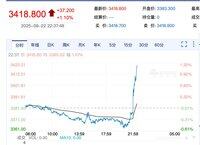

講演中、米国株価圏の急騰に加え、米国債利回りが下落し、金が上昇し、米ドル指数が下落した。 つまり、市場は基本的に利下げが来ており、ドルが正式に弱いサイクルに入り、リスク市場にとって良い日が本当に来ると信じています。 結局のところ、銀行にお金を預ける収入が減少した後、資金は株式市場に行き、高い成長を求めます。

8月22日 22:23

パウエル議長のジャクソンホール会議演説の分析:

1. 経済状況のトーン

雇用市場:表面的にはバランスが取れているが、実際には隠れた懸念がある。 移民の急激な減少は供給を弱め、低い雇用の伸びが低い失業率を維持することができます。 しかし、この「脆弱なバランス」は、需要が減少すると雇用が急速に悪化する可能性があることを意味します。

インフレ動向:関税は一次産品インフレ率の反発につながったが、全体的には目標に近い水準にとどまっている。 リスクは、政策ショックが「期待主導の二次インフレ」につながる可能性があることです。

→説明FRBは「ジレンマ」に陥り、過度の引き締めは雇用に打撃を与え、緩和が急すぎるとインフレが再燃する可能性がある。

2. 政策枠組み調整の論理

2020年のAITは「低インフレ+低金利」の世界を目指しています。

2025年の現実は「高インフレ+高金利」の世界です。

その結果、FRBはAITを撤回し、柔軟なインフレ目標設定に戻り、「補償的なオーバーシュート」を許すのではなく、期待を固定することに重点を置きました。

これは、2020年の枠組みがパンデミック後の時代にはもはや意味がないことを公に認めることに等しい。

3. サブテキストと市場の意味

政策金利は中立に近づいており、利上げサイクルは完全に終了したことを意味しますが、データが悪化するまで利下げは開始されません。

関税ショックは「一回限りの物価上昇」と定義され、FRBはアンアンカーが予想されない限り、関税を理由に直ちに引き締めるつもりはありません。

労働供給の縮小:米国の成長が鈍化する可能性を示唆しており、長期中立金利(R*)は2010年代よりも高くなる可能性が高い。

4. 投資と市場啓発

米国債:金利はすでに高水準にあり、さらなる急激な上昇の余地は限られている。 しかし、「中立金利の上昇」は、長期金利センターが2010年代ほど低くなっていないことを意味します。

米国株:消費減速と関税コスト上昇の圧力に直面して、企業利益は圧迫される可能性があります。

米ドルとビットコイン:金利スプレッドが高いため、米ドルは短期的には堅調に推移するが、雇用が突然悪化した場合、市場はすぐに利下げ期待を取引する方向に転じるだろう。 ビットコインは流動性の変化に非常に敏感です。

25.15K

トップ

ランキング

お気に入り