热门话题

#

Bonk 生态迷因币展现强韧势头

#

有消息称 Pump.fun 计划 40 亿估值发币,引发市场猜测

#

Solana 新代币发射平台 Boop.Fun 风头正劲

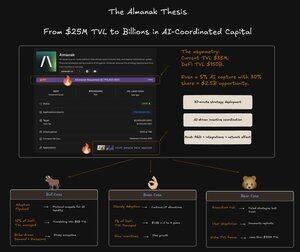

大多数“金融中的AI”努力分为两个阵营:零售的黑箱交易机器人,或对冲基金内部的封闭量化系统。两者都不透明且难以接触。

@Almanak__ 则不同。

他们构建了一个AI代理群,能够在大约30分钟内将策略想法转化为可验证的、生产就绪的代码,将构建成本从数周和数千美元降低到几分钟和不到10美元。

它已经上线:3500万美元的总锁仓价值(TVL),没有代币,没有炒作。

真正的创新在于激励机制。受到Curve Wars的启发,协议可以贿赂代理流量,将AI管理的流动性引导到他们的池中。这使得Almanak不仅仅是一个策略构建者,而是一个资本协调层。

Almanak的护城河是3年以上的研发、深度基础设施集成,以及随着策略、金库、流动性提供者(LP)和协议的融合而产生的复合网络效应。

不对称性:当前TVL为3500万美元。DeFi TVL为1500亿美元。即使是5%的AI捕获,30%的市场份额也意味着25亿美元的机会。

这是构建自适应金融基础设施的AI,并且它已经在交付。

牛市情景

• 采用飞轮:每个协议都在争夺AI管理的流动性 → 贿赂推动网络效应。

• TVL捕获:AI策略管理DeFi的1500亿美元TVL的5-10%;Almanak占30-40%的市场份额 = 25-60亿美元的TVL。

• 代币动态:贿赂驱动的需求 + 对创作者的发行 = 粘性、复合生态系统。

• Almanak成为AI协调资本的事实上的基础设施层。

熊市情景

• 执行风险:策略失败,资本损失,信任下降。

• AI怀疑论:用户抵制将资本委托给AI;现有企业复制技术。

• 片段化:竞争框架稀释流动性,阻碍网络效应。

• Almanak仍然是一个小众工具,TVL上限在1亿美元以下。

基准情景

• 稳定采用:早期协议进行实验;更多金库上线;谨慎的LP分配资金。

• 适度增长:Almanak捕获约1%的DeFi TVL = 15亿美元,持续2-3年。

• 代币效用:激励吸引协议,但贿赂市场起初仍然较小。

• Almanak证明可扩展,但尚未主导,为长期复合奠定基础。

9.95K

热门

排行

收藏