Rubriques tendance

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

TraderS | 缺德道人

Trader DAO (Dao) People / Wild Macro Observer / Monstre de taille fourchue / Petit gendarme sur la chaîne / Vieux beignets dans le cercle de la monnaie / Tiroir de la ligne de l’âme / Trader de flux de cochon gras / Créateur de fonds / Vieux capitaine de la mer / Vice-président du comité de traction /

L'iPhone 17 va être lancé, et il est possible que l'Apple Watch, les AirPods Pro, etc., soient également mis à jour. En général, les actions d'Apple augmentent avant le lancement des produits, puis baissent après l'annonce des bonnes nouvelles. Donc, la forte baisse début août était un bon moment pour acheter, car chaque fois qu'une conférence de presse est organisée, l'attention et le trafic augmentent, ce qui fait inévitablement monter les prix.

Tim Cookil y a 8 heures

Préparez-vous pour un événement #AppleEvent époustouflant le mardi 9 septembre !

5,02K

Actuellement, le Bitcoin a atteint le support de 108, et sur le plan technique, l'ajustement de phase est presque terminé. La prochaine étape pour le marché sera de choisir entre un rebond ou une poursuite de la baisse, ce qui dépendra probablement des catalyseurs d'actualités. Deux événements à surveiller cette semaine : d'une part, le rapport financier d'NVIDIA après la clôture mercredi, et d'autre part, les données PCE vendredi. Parallèlement, l'explosion de Cambrien à D'A et la guerre des puces entre la Chine et les États-Unis attirent davantage de fonds et d'attention vers le secteur des semi-conducteurs, en particulier Intel.

Les actions du gouvernement Trump envers Intel ont laissé le marché bouche bée. Les subventions prévues dans le cadre de la "Loi sur les puces et la science" ont été transformées en une prise de participation directe du gouvernement. Certains plaisantent en disant que cela ressemble à "avoir pris le script de l'Université de Tokyo par erreur", comme si les États-Unis commençaient également à emprunter la voie de la "nationalisation" des secteurs clés.

Montant de l'investissement : investissement du gouvernement dans les actions d'Intel de 8,9 milliards de dollars ;

Source de financement : dont 5,7 milliards de dollars proviennent des fonds de la "Loi sur les puces" ;

Échelle des actions : souscription de 433,3 millions d'actions à 20,47 dollars/action ;

Montant total de soutien : avec les fonds précédemment alloués, le total atteint 11,1 milliards de dollars (environ 79,5 milliards de RMB) ;

Statut d'actionnaire : après la conclusion de la transaction, le gouvernement américain deviendra le plus grand actionnaire d'Intel, dépassant BlackRock.

Plus important encore, Trump n'est pas satisfait d'Intel seul, il a même déclaré publiquement qu'il espérait devenir actionnaire de Micron, Samsung, et même TSMC à l'avenir.

Cette action de Trump n'est pas un événement isolé, mais s'inscrit profondément dans le contexte macro de la guerre des puces entre la Chine et les États-Unis.

Masayoshi Son de SoftBank : auparavant, il a investi 2 milliards de dollars dans Intel et a rencontré à plusieurs reprises le nouveau PDG, Chen Lifeng, dans le but de promouvoir la combinaison du capital et de la fabrication.

Scandale TSMC : les médias japonais ont révélé un vol de secrets de puces, suscitant une vigilance mondiale face aux fuites technologiques.

Confinement en Chine : la mise en vente sous contrôle des puces AI haute performance comme le H20 de Huangpiyi met en évidence l'intention stratégique de "dé-américanisation" et d'autonomie.

En d'autres termes, la Chine et les États-Unis dans le domaine des semi-conducteurs sont destinés à se séparer et à construire leurs propres chaînes d'approvisionnement indépendantes. Dans cette compétition à mort, le gouvernement américain a profité de la faiblesse des performances d'Intel pour prendre une participation, devenant ainsi une action stratégique "opportuniste" :

Cela soutient l'industrie clé du pays tout en permettant de renflouer les finances par le biais de dividendes, semblable aux entreprises publiques chinoises qui versent des bénéfices à l'État.

Vendredi dernier, lorsque la nouvelle de l'investissement n'était encore qu'une rumeur, le prix des actions d'Intel a augmenté d'environ 5,5 % ; cependant, lundi, après que l'entreprise a officiellement divulgué les détails de l'accord de participation avec le gouvernement Trump, le prix des actions a chuté de plus de 1 %. Les divergences sur le marché sont déjà apparues :

Les optimistes : estiment que c'est l'intervention de l'État, qu'Intel bénéficie du soutien financier et politique des États-Unis, ce qui est favorable à long terme.

Les prudents : craignent que le risque de politisation augmente, que l'autonomie stratégique de l'entreprise soit limitée, ce qui pourrait nuire aux performances et à l'évaluation.

Ainsi, le rapport financier de mercredi devient la clé pour déterminer l'évolution à court terme. Si le rapport d'NVIDIA dépasse les attentes, et que le prix des actions continue de mener le marché américain, alors l'appétit pour le risque pourrait se réchauffer, et le Bitcoin pourrait également rebondir ; mais si le rapport est décevant, associé aux inquiétudes du marché concernant l'intervention politique, une baisse du prix d'NVIDIA pourrait affecter l'humeur générale du marché, rendant le maintien du support de 108 pour le Bitcoin encore plus crucial.

Le support de 108 pour le Bitcoin n'est pas seulement un point technique, mais aussi un point critique dans le jeu d'actualités et macroéconomique. Espérons que les deux fenêtres de cette semaine puissent aider à un rebond, mais structurellement parlant, un rebond à court terme pourrait être suivi d'une baisse, le Bitcoin ayant effectivement besoin d'une correction après quatre mois de hausse.

Rapport d'NVIDIA → détermine si l'humeur du marché américain peut se poursuivre ;

Données PCE américaines → déterminent l'orientation des attentes en matière de politique monétaire ;

Guerre des puces entre la Chine et les États-Unis → détermine la structure à long terme de l'industrie et du capital.

Dans cette confluence de trois forces, le marché n'est plus simplement déterminé par les graphiques, mais est façonné par la politique industrielle + la géopolitique + la liquidité.

------------------------------Ligne de séparation-----------------------

Pour investir plus facilement dans NVIDIA et son écosystème AI associé, vous pouvez consulter Mystonks, qui a bien complété cet actif.

MyStonks華語il y a 12 heures

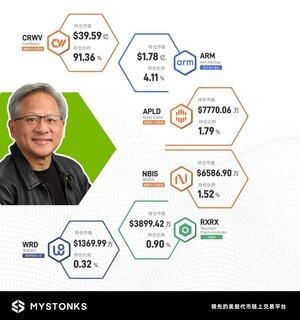

🎯 Conseils sur le marché boursier américain|Analyse panoramique des participations stratégiques de Nvidia

Nvidia développe un écosystème AI, plusieurs entreprises cotées en bourse ont des participations stratégiques :

✅ CoreWeave ( $CRWV.M )|Capitalisation boursière ~ 39,6 milliards de dollars, participation 91,36 %, "super client" en puissance de calcul cloud AI.

✅ Arm ( $ARM.M )|Capitalisation boursière ~ 1,78 milliard de dollars, participation 4,11 %, leader mondial des architectures de puces.

✅ Applied Digital ( $APLD.M )|Capitalisation boursière ~ 77,7 millions de dollars, participation 1,79 %, partenaire de centres de données haute performance.

✅ Nebius ( $NBIS.M )|Capitalisation boursière ~ 65,87 millions de dollars, participation 1,52 %, infrastructure cloud et de calcul AI.

✅ Recursion ( $RXRX.M )|Capitalisation boursière ~ 38,99 millions de dollars, participation 0,90 %, AI + biopharmaceutique.

✅ WeRide ( $WRD.M )|Capitalisation boursière ~ 13,69 millions de dollars, participation 0,32 %, entreprise leader en conduite autonome en Chine.

👉

#MyStonks #Nvidia #écosystèmeAI #participationsstratégiques #CRVW #ARM #APLD #NBIS #RXRX #WRD

9,07K

Il y a eu une forte montée récemment, l'Ethereum reste solide, atteignant directement la EMA20 sur 4 heures. Cependant, le Bitcoin est resté faible depuis 124k, et on peut même dire qu'il a commencé à s'affaiblir progressivement depuis le 7.14 à 123k. Si le Bitcoin ne se renforce pas, l'Ethereum ne pourra pas faire face à la situation tout seul. Il faudra probablement attendre les résultats d'Intel jeudi et vendredi ainsi que le PCE pour voir si cela peut aider, mais les chances de succès de ces deux-là ne sont pas aussi élevées que celles du CPI précédent et de la réunion de Jackson Hole.

28,77K

L'incident de Trump qui a forcé le licenciement de Cook devrait probablement se transformer en une série de procès jusqu'à la Cour suprême, car bien que la "Loi sur la Réserve fédérale" stipule effectivement qu'un directeur "peut être démis par le président pour un motif valable (for cause)", il n'y a jamais eu de précédent, et la signification de "for cause" est floue.

Il reste à voir de quel côté se positionnera le tribunal, le tribunal de première instance pourrait d'abord geler rapidement l'ordre de licenciement, puis avancer progressivement jusqu'à la Cour suprême.

16,29K

Il est en fait un peu déroutant que Trump continue de s'en prendre à la Réserve fédérale alors que l'on s'attend à une baisse des taux en septembre. Nous ne savons pas exactement ce qu'il pense, mais nous pouvons essayer de déduire sa logique comportementale et les conséquences possibles.

1. De son point de vue et de ses sources d'information, l'attitude de Powell concernant la baisse des taux en septembre n'est pas claire et reste incertaine. Les déclarations des jours précédents n'étaient qu'un écran de fumée, donc il est nécessaire de remplacer rapidement les personnes en place par les siennes.

2. L'intensité de la baisse des taux que Powell pourrait envisager à l'avenir ne peut pas le satisfaire. Même si une baisse de 25 points de base en septembre est envisagée, cela reste loin de l'objectif idéal de Trump, qui est de 200 à 300 points de base. Il a donc besoin de ses propres personnes pour exécuter cela, et tout cela ne peut pas attendre mai prochain, sinon cela affectera les élections de mi-mandat.

3. La demande de Trump est en réalité très simple : une baisse rapide et forte des taux pour créer des conditions externes favorables au retour de son industrie et à un dollar faible.

4. Une fois que la Réserve fédérale sera finalement affaiblie par le remplacement de ses membres, l'image d'indépendance et de professionnalisme qu'elle avait promue sera ruinée. Cela suscitera sans aucun doute le mécontentement des forces libérales mondialisées, et cet argent pourrait fuir par crainte, entraînant une baisse structurelle à court terme.

5. La liquidité résultant de la baisse des taux poussera inévitablement les marchés de capitaux mondiaux à la hausse.

6. Après une telle hausse ponctuelle qui exploite les ressources, la crédibilité du système étant compromise, cela pourrait même déclencher une crise constitutionnelle, ébranlant davantage les fondements de l'hégémonie du dollar. Si le marché perd complètement confiance en la Réserve fédérale, les États-Unis pourraient se retrouver dans une situation de "haute inflation + taux d'intérêt élevés + volatilité financière", c'est-à-dire une stagflation. Dans ce cycle, les actions américaines chuteraient, l'or augmenterait, et si le Bitcoin ne parvient pas à accroître sa logique de réserve de valeur, il pourrait également chuter avec les actions américaines.

Ainsi, le marché des cryptomonnaies pourrait globalement suivre une logique de "baisse - hausse - baisse".

65,44K

D'un point de vue macroéconomique, le marché haussier n'est certainement pas terminé. Le vieux Biden a dit quelque chose de juste : "Vous ne pouvez pas dire que c'est un marché haussier seulement lorsque le Bitcoin monte."

Il existe souvent une relation inverse entre le Bitcoin et l'indice du dollar : dollar fort, Bitcoin faible ; dollar faible, Bitcoin fort.

Marché haussier de 2017 : l'indice du dollar est passé de 103 à moins de 90, tandis que le Bitcoin est passé de 1000 dollars à près de 20 000 dollars.

Marché haussier de 2020-2021 : après la pandémie, l'indice du dollar est tombé de 103 à 90, et le Bitcoin est passé de plus de 10 000 à 69 000.

Marché baissier de 2022 : la Réserve fédérale a augmenté les taux de manière agressive, l'indice du dollar a atteint un nouveau sommet en 20 ans (114), et le Bitcoin est tombé en dessous de 20 000 dollars.

Cycle de dollar fort (hausse des taux par la Réserve fédérale, retour des capitaux mondiaux vers les États-Unis) : sortie de capitaux des marchés émergents, pression sur les actifs risqués, le Bitcoin a tendance à s'affaiblir.

Cycle de dollar faible (baisse des taux par la Réserve fédérale, dépréciation du dollar) : les capitaux mondiaux recherchent des opportunités de rendement, la liquidité est abondante, le Bitcoin, l'or et les actions américaines ont tendance à se renforcer simultanément.

Actuellement, la Réserve fédérale est en train de passer d'une politique de resserrement à une politique d'assouplissement, l'indice du dollar est à un niveau relativement élevé mais est entré dans une zone de fluctuation à la baisse, ce qui est favorable au Bitcoin à moyen et long terme.

TraderS | 缺德道人25 août, 09:59

Je n'ai vu que des gens qui achètent au fond par panique, je n'ai jamais vu un groupe de personnes crier que c'est le sommet, et prédire les hausses et les baisses est encore plus tiré par les cheveux. Après la baisse des taux d'intérêt en septembre, bien qu'il soit prévu qu'il pourrait y avoir une vague de bonnes nouvelles suivie d'une baisse, avec l'assouplissement macroéconomique, le dollar entre dans un cycle faible, et l'or et le Bitcoin, en tant qu'actifs de protection contre l'inflation, seront certainement recherchés. Sinon, cette liquidité libérée ne pourra que faire monter le marché A, sinon rester aux États-Unis pour jouer à "tu joues, tu es fort, tu es militaire" pour faire monter les prix et augmenter la difficulté des notifications de Trump ?

161,58K

Je n'ai vu que des gens qui achètent au fond par panique, je n'ai jamais vu un groupe de personnes crier que c'est le sommet, et prédire les hausses et les baisses est encore plus tiré par les cheveux. Après la baisse des taux d'intérêt en septembre, bien qu'il soit prévu qu'il pourrait y avoir une vague de bonnes nouvelles suivie d'une baisse, avec l'assouplissement macroéconomique, le dollar entre dans un cycle faible, et l'or et le Bitcoin, en tant qu'actifs de protection contre l'inflation, seront certainement recherchés. Sinon, cette liquidité libérée ne pourra que faire monter le marché A, sinon rester aux États-Unis pour jouer à "tu joues, tu es fort, tu es militaire" pour faire monter les prix et augmenter la difficulté des notifications de Trump ?

TraderS | 缺德道人25 août, 09:03

L'humeur de cette journée est étrange, d'abord on dit que le marché haussier est sur le point de se terminer, que les altcoins vont arriver, puis l'Ethereum échoue à dépasser 5000, et le Bitcoin frôle aussi les 110000. Est-ce qu'on essaie de créer une fausse percée pour faire baisser le marché et ainsi créer une situation de fin de cycle pour préparer les baissiers ?

203,81K

L'humeur de cette journée est étrange, d'abord on dit que le marché haussier est sur le point de se terminer, que les altcoins vont arriver, puis l'Ethereum échoue à dépasser 5000, et le Bitcoin frôle aussi les 110000. Est-ce qu'on essaie de créer une fausse percée pour faire baisser le marché et ainsi créer une situation de fin de cycle pour préparer les baissiers ?

138K

Meilleurs

Classement

Favoris

Tendance on-chain

Tendance sur X

Récents financements de premier plan

Les plus notables