熱門話題

#

Bonk 生態迷因幣展現強韌勢頭

#

有消息稱 Pump.fun 計劃 40 億估值發幣,引發市場猜測

#

Solana 新代幣發射平臺 Boop.Fun 風頭正勁

TraderS | 缺德道人

Trader(缺德) DAO(道)人 / 野生宏观观察员 / 叉腰怪 / 链上小捕快 / 币圈老油条 / 灵魂画线师 / 肥猪流操盘手 / 基金制造者 / 出海老船长 / 拉盘委员会副会长 /

目前大餅已經走到了108支撐位,技術面上階段性調整已經基本到位。接下來市場是選擇反彈還是繼續下跌,很可能取決於消息面的催化。本週兩個值得重點關注的事件,一是週三盤後英偉達財報,二是週五的PCE數據。與此同時,大A的寒武紀大爆發,以及中美由來已久的芯片大戰,使得更多資金和目光聚焦到半導體板塊,尤其是英特爾。

川普政府對英特爾的操作,讓市場一度驚掉下巴。原本《美國芯片與科學法案》下的補貼,竟然被轉換成了政府直接入股。有人戲稱這像是“錯拿了東大的劇本”,彷彿美國也開始走關鍵行業的“國有化改造”之路。

投資金額:政府對英特爾股權投資 89億美元;

出資來源:其中 57億美元 來自《芯片法案》撥款;

股份規模:按 20.47美元/股 認購 4.333億股;

總支持額:加上此前撥款,累計已達 111億美元(約合795億元人民幣);

股東地位:交易完成後,美國政府將超越貝萊德,成為 英特爾最大股東。

更重要的是,川普並不滿足於英特爾一家,他甚至公開表示,希望未來能成為 美光、三星、乃至台積電 的股東。

川普此舉並非孤立事件,而是深深嵌入到中美芯片大戰的宏觀大背景中。

軟銀孫正義:此前對英特爾投資20億美元,並多次會見新任CEO陳立武,試圖推動資本與製造的結合。

台積電風波:日本媒體曝出芯片機密被盜事件,引發全球對技術外洩的警惕。

中國封控:對黃皮衣H20等高性能AI芯片的軟禁售,凸顯“去美化”與自主可控的戰略意圖。

換句話說,中美兩國在半導體領域注定是要分道揚鑣,各自打造獨立產業鏈。在這種你死我活的競爭中,美國政府趁英特爾業績低迷時入股,也就成為了一個“順勢而為”的戰略動作:

既能扶持本國最關鍵的殺手鐧行業,又能通過分紅反哺財政,宛若中國央企向財政上繳利潤。

上週五,在入股消息還只是傳聞時,英特爾股價上漲約 5.5%;然而在週一公司正式披露與特朗普政府的持股協議細節後,股價反而下跌超1%。市場的分歧已經顯現:

樂觀派:認為這是國家隊出手,英特爾背靠美國財政和政策支持,長期利好。

謹慎派:擔心政治化風險加大,未來公司戰略自主性受限,反而拖累業績與估值。

因此,週三財報成為決定短期走勢的關鍵。如果英偉達財報超預期,股價繼續領漲美股,那麼風險偏好可能回暖,比特幣也極有可能跟隨反彈;但若財報表現不佳,疊加市場擔憂政治干預,英偉達股價下跌則可能拖累整體市場情緒,大餅的108支撐位能否守住就變得更為關鍵。

大餅的108支撐位,不僅是技術上的關口,更是消息與宏觀博弈的臨界點。希望本週的兩次窗口可以助力反彈,不過從結構上來說,短線反彈即走,大餅經過四個月上漲確實有回調需求。

英偉達財報 → 決定美股情緒能否延續;

美國PCE數據 → 決定貨幣政策預期走向;

中美芯片大戰 → 決定產業與資本的長期格局。

在這種三重力量交織下,市場已經不是單純由K線決定,而是由 產業政策+地緣博弈+資金面 共同塑造。

------------------------------分割線-----------------------

想更方便投資英偉達及其相關AI生態的話可以上Mystonks看看,他們這塊資產補的還是挺齊的

MyStonks華語5 小時前

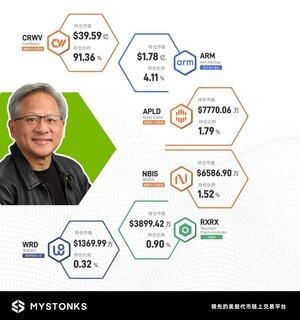

🎯 美股小貼士|英偉達上市公司戰略持倉全景解析

英偉達布局 AI 生態,多家上市公司戰略持倉:

✅ CoreWeave ( $CRWV.M )|市值 ~ $39.6 億,持股 91.36%,AI 雲算力“超級客戶”。

✅ Arm ( $ARM.M )|市值 ~ $1.78 億,持股 4.11%,全球晶片架構龍頭。

✅ Applied Digital ( $APLD.M )|市值 ~ $7770 萬,持股 1.79%,高性能數據中心合作方。

✅ Nebius ( $NBIS.M )|市值 ~ $6587 萬,持股 1.52%,AI 雲與算力基礎設施。

✅ Recursion ( $RXRX.M )|市值 ~ $3899 萬,持股 0.90%,AI + 生物製藥。

✅ WeRide ( $WRD.M )|市值 ~ $1369 萬,持股 0.32%,中國自動駕駛頭部企業。

👉

#麥通 #MyStonks #英偉達 #AI生態 #核心持倉 #CRVW #ARM #APLD #NBIS #RXRX #WRD

4.17K

川普在眼瞅著9月就要降息的檔口繼續對美聯儲發難其實是有點迷的,他具體怎麼想的我們不得而知,但我們可以大概推測一下他的行為邏輯及可能產生的後果吧。

1. 從他的視角和消息源來看,鮑威爾對9月降息的態度不明朗,依然有變數,前幾天的發言只是煙霧彈,所以需要儘快把自己人換進去。

2. 鮑威爾未來的降息強度不能讓他滿意,即使9月降25BP但離川普心中的理想目標200-300BP還差得遠,所以需要自己人來執行,而這一切等不到明年5月了,不然會影響中期選舉。

3. 川普訴求其實很簡單,就是又快又強的一步到位降到底,給他的製造業回流及弱美元製造有利的外部條件。

4. 美聯儲最終被川普通過換人各個擊破之後,之前所宣揚的獨立性,專業性形象將付之東流。這勢必會引起全球化自由派勢力的不滿,這部分資金肯定會產生避險出逃的情緒從而導致短期資金結構調整性的下跌。

5. 降息所帶來的流動性必然會推高全球資本市場。

6. 這種一次性殺雞取卵透支型推高之後,因為制度信用受損,甚至可能引發的憲政危機都會進一步動搖美元霸權基礎。如果若市場徹底失去對美聯儲的信心,美國可能陷入“高通脹+高利率+金融波動”的局面。也就是滯漲,那麼從這個周期來看,美股會跌,黃金會漲,而大餅如果不能進一步加大儲值邏輯佔比,可能會跟隨美股一起下跌。

所以幣圈整體可能是一個“跌——漲——跌”的邏輯。

44.5K

從大周期來說,牛市肯定沒結束,老拜登有句話說得好:「你不能只在比特幣漲的時候才說這是牛市」

比特幣與美元指數之間經常呈現負相關關係:美元強,比特幣弱;美元弱,比特幣強。

2017年牛市:美元指數從103一路跌到90以下,比特幣同期從1000美元漲到接近2萬美元。

2020–2021年牛市:疫情後美元指數從103跌到90,比特幣從1萬多漲到6.9萬。

2022年熊市:美聯儲激進加息,美元指數創20年新高(114),比特幣跌破2萬美元。

強美元周期(美聯儲加息、全球資金回流美國):新興市場資本外流,風險資產承壓,比特幣往往走弱。

弱美元周期(美聯儲降息、美元貶值):全球資金尋找收益機會,流動性泛濫,比特幣、黃金和美股往往同步走強。

當前美聯儲正處於從緊縮轉向寬鬆的過程中,美元指數處於相對高位但已進入震蕩下行區間,對比特幣是中長期利好。

TraderS | 缺德道人8月25日 09:59

我只見過人們在底部恐慌性購買,但我從未見過一群人準確預測頂部。對於牛市和熊市的預測更是荒謬。九月份降息後,雖然可能會有一波好消息隨之而來,但隨後又會下跌,隨著宏觀經濟的放鬆和美元進入弱周期,黃金和比特幣作為對抗通脹的避險資產,肯定會有需求。否則,釋放的流動性只能用來推高A股。否則,難道只是留在美國玩'豆你玩,蒜你狠,姜你軍'來抬高價格並增加特朗普通知的難度嗎?

156.36K

我只見過人們在底部恐慌性購買,但我從未見過一群人準確預測頂部。對於牛市和熊市的預測更是荒謬。九月份降息後,雖然可能會有一波好消息隨之而來,但隨後又會下跌,隨著宏觀經濟的放鬆和美元進入弱周期,黃金和比特幣作為對抗通脹的避險資產,肯定會有需求。否則,釋放的流動性只能用來推高A股。否則,難道只是留在美國玩'豆你玩,蒜你狠,姜你軍'來抬高價格並增加特朗普通知的難度嗎?

TraderS | 缺德道人8月25日 09:03

這一天的情緒好奇怪,先是說牛市快結束,山寨機要來,然後是以太突破5000失敗,大餅也是差點跌破11萬,難道是要做一個假突破下跌造一個牛尾景象出來培養空軍嗎?

203.76K

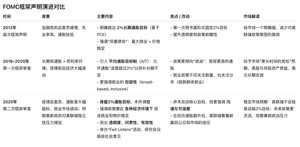

杰克逊霍尔會議期間美聯儲更新貨幣政策運行框架其實已經為之後的降息奠定好了理論基礎。簡而言之,本次框架修改後降低了對通脹下降的執念,承認了高通脹高利率的現狀,不再刻意追求低通脹,未來口徑都會變成靈活通脹。

也就是說未來降息會更多的考慮就業因素,甚至可以簡單的認為就業越差降息越快越猛。畢竟鮑師傅昨天也說了,通脹可能是關稅導致的一次性的。勞動力就業一旦放緩,通脹自然會下去,因為大家都沒錢消費了嘛。所以保就業是美聯儲作為央行的基本責任和義務,而降息就變成了必須的手段。

當然我們也可以把此次框架修改視為預防未來可能到來的衰退滯漲。

一句話總結,未來我們可能要更多的關注大小非農數據,PCE和CPI數據的權重會下降。就業>通脹。

TraderS | 缺德道人8月22日 22:23

鮑威爾杰克遜霍爾會議講話分析:

1. 經濟形勢的基調

就業市場:表面平衡,實則隱憂。移民銳減削弱供給,使較低的就業增速依舊能維持低失業率。但這種“脆弱平衡”意味著,一旦需求下滑,就業可能迅速惡化。

通脹走勢:關稅導致商品通脹反彈,但整體依然接近目標。風險是政策衝擊可能轉化為“預期驅動的二次通脹”。

→ 說明 美聯儲進入“兩難”狀態:緊縮過度會打擊就業,放鬆過快可能重新點燃通脹。

2. 政策框架調整的邏輯

2020年的AIT針對的是“低通脹+低利率”世界;

2025年的現實是“高通脹+高利率”世界;

因此,美聯儲回撤了AIT,恢復靈活通脹目標制,更加強調錨定預期,而非允許“補償性超調”。

這等於公開承認 2020框架在後疫情時代已不合時宜。

3. 潛台詞與市場含義

政策利率更接近中性:意味著加息周期徹底結束,但降息要等數據惡化才能啟動。

關稅衝擊被定義為“一次性價格上移”:美聯儲不打算因關稅立即緊縮,除非出現預期脫錨。

勞動力供給收縮:暗示美國潛在增速下降,長期中性利率(r*)可能比2010年代更高。

4. 投資與市場啟示

美債:利率已在高位,進一步大幅上升空間有限;但“中性利率抬升”意味著長期利率中樞不再像2010年代那樣低。

美股:面臨消費放緩與關稅成本上升壓力,企業盈利或承壓。

美元與比特幣:美元短期仍因高利差維持強勢,但若就業突然惡化,市場會迅速轉向交易降息預期;比特幣則對流動性轉向高度敏感。

19.13K

熱門

排行

收藏

鏈上熱點

X 熱門榜

近期融資

最受認可