Populární témata

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

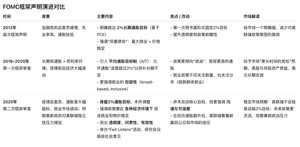

Během zasedání v Jackson Hole Fed aktualizoval svůj provozní rámec měnové politiky, který ve skutečnosti položil teoretický základ pro následné snížení úrokových sazeb. Stručně řečeno, revize tohoto rámce snížila posedlost klesající inflací, uznala současnou situaci vysoké inflace a vysokých úrokových sazeb a již záměrně neusilovala o nízkou inflaci a budoucím kalibrem se stane flexibilní inflace.

Jinými slovy, budoucí snižování úrokových sazeb bude brát více v úvahu faktory zaměstnanosti a lze dokonce jednoduše věřit, že čím horší bude zaměstnanost, tím rychlejší a intenzivnější bude snižování úrokových sazeb. Koneckonců, mistr Bao včera také řekl, že inflace může být jednorázovým důsledkem cel. Jakmile se zaměstnanost zpomalí, inflace přirozeně klesne, protože všichni nebudou mít peníze na utrácení. Proto je ochrana zaměstnanosti základní odpovědností a povinností Fedu jako centrální banky a snížení úrokových sazeb se stalo nezbytným prostředkem.

Samozřejmě, že tuto změnu rámce můžeme vnímat i jako prevenci možné budoucí stagflace recese.

Jedním slovem, v budoucnu možná budeme muset věnovat více pozornosti údajům o mzdách velkých a malých mimo zemědělství a váha údajů o PCE a CPI se sníží. Zaměstnanost > inflaci.

22. 8. 22:23

Analýza Powellova projevu na konferenci v Jackson Hole:

1. Tón hospodářské situace

Trh práce: na první pohled vyvážený, ale ve skutečnosti skryté starosti. Prudký pokles imigrace oslabuje nabídku, což umožňuje nízký růst pracovních míst udržovat nízkou nezaměstnanost. Tato "křehká rovnováha" však znamená, že jakmile klesne poptávka, zaměstnanost se může rychle zhoršit.

Inflační trend: Cla vedla k oživení inflace komodit, ale celkově zůstávají blízko cíle. Rizikem je, že se politické šoky mohou promítnout do "sekundární inflace řízené očekáváním".

→ Vysvětlení Fed vstoupil do "dilematu": nadměrné zpřísňování zasáhne zaměstnanost a příliš rychlé uvolnění může znovu vyvolat inflaci.

2. Logika úpravy politického rámce

AIT v roce 2020 je zaměřena na svět "nízké inflace + nízkých úrokových sazeb";

Realita roku 2025 je světem "vysoké inflace + vysokých úrokových sazeb";

V důsledku toho Fed zrušil AIT a vrátil se k flexibilnímu cílování inflace, přičemž klade větší důraz na ukotvení očekávání, než aby umožňoval "kompenzační přestřelení".

To se rovná veřejnému uznání, že rámec pro rok 2020 již není v postpandemické éře relevantní.

3. Podtext a tržní význam

Základní úroková sazba je blíže neutrální: to znamená, že cyklus zvyšování úrokových sazeb je zcela u konce, ale snižování sazeb nezačne, dokud se data nezhorší.

Celní šok je definován jako "jednorázový pohyb cen směrem nahoru": Fed nemá v úmyslu okamžitě zpřísnit úrokové sazby kvůli clům, pokud nedojde k očekávanému uvolnění kotvy.

Kontrakce nabídky práce: Naznačuje potenciální pokles růstu v USA, přičemž dlouhodobé neutrální úrokové sazby (R*) budou pravděpodobně vyšší než v roce 2010.

4. Investice a osvěta trhu

Americké státní dluhopisy: Úrokové sazby jsou již na vysoké úrovni a je zde omezený prostor pro další prudké zvyšování; "Vzestup neutrálních úrokových sazeb" však znamená, že centrum dlouhodobých úrokových sazeb již není tak nízko jako v roce 2010.

Americké akcie: Tváří v tvář tlaku zpomalující se spotřeby a rostoucím nákladům na cla mohou být zisky společností pod tlakem.

USD a Bitcoin: Americký dolar zůstává v krátkodobém horizontu silný díky vysokým rozpětím úrokových sazeb, ale pokud se zaměstnanost náhle zhorší, trh se rychle obrátí k očekávání snížení úrokových sazeb; Bitcoin je velmi citlivý na změny likvidity.

19,22K

Top

Hodnocení

Oblíbené