Popularne tematy

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

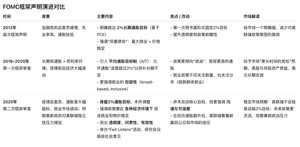

Podczas konferencji w Jackson Hole, aktualizacja ram działania polityki monetarnej przez Fed w rzeczywistości już położyła teoretyczne podstawy pod przyszłe obniżki stóp procentowych. Krótko mówiąc, po tej modyfikacji ram zmniejszono obsesję na punkcie spadku inflacji, uznano obecny stan wysokiej inflacji i wysokich stóp procentowych, a dążenie do niskiej inflacji przestało być priorytetem; w przyszłości podejście będzie bardziej elastyczne w kwestii inflacji.

Oznacza to, że w przyszłości obniżki stóp procentowych będą bardziej uwzględniać czynniki związane z zatrudnieniem, a nawet można prosto stwierdzić, że im gorsza sytuacja na rynku pracy, tym szybciej i mocniej będą obniżane stopy. W końcu, jak powiedział wczoraj pan Powell, inflacja może być jednorazowym efektem ceł. Gdy zatrudnienie w sektorze pracy spowolni, inflacja naturalnie spadnie, ponieważ ludzie nie będą mieli pieniędzy na wydatki. Dlatego utrzymanie zatrudnienia jest podstawową odpowiedzialnością i obowiązkiem Fed jako banku centralnego, a obniżka stóp procentowych staje się koniecznym środkiem.

Oczywiście możemy również postrzegać tę modyfikację ram jako prewencję przed potencjalną recesją i stagflacją w przyszłości.

Podsumowując, w przyszłości być może będziemy musieli bardziej zwracać uwagę na dane z rynku pracy, a waga danych PCE i CPI spadnie. Zatrudnienie > inflacja.

22 sie, 22:23

Analiza wystąpienia Powella na konferencji w Jackson Hole:

1. Ton sytuacji gospodarczej

Rynek pracy: pozornie zrównoważony, w rzeczywistości z ukrytymi obawami. Spadek imigracji osłabia podaż, co sprawia, że niższy wzrost zatrudnienia wciąż może utrzymać niską stopę bezrobocia. Jednak ta "krucha równowaga" oznacza, że w przypadku spadku popytu, zatrudnienie może szybko się pogorszyć.

Trendy inflacyjne: cła prowadzą do odbicia inflacji towarowej, ale ogólnie wciąż są bliskie celu. Ryzyko polega na tym, że uderzenia polityczne mogą przekształcić się w "inflację wtórną napędzaną oczekiwaniami".

→ To oznacza, że Rezerwa Federalna znalazła się w "dylemacie": nadmierne zacieśnienie może zaszkodzić zatrudnieniu, zbyt szybkie luzowanie może ponownie rozpalić inflację.

2. Logika dostosowania ram polityki

AIT z 2020 roku dotyczyło świata "niskiej inflacji + niskich stóp procentowych";

Rzeczywistość w 2025 roku to świat "wysokiej inflacji + wysokich stóp procentowych";

Dlatego Rezerwa Federalna wycofała AIT, przywracając elastyczny cel inflacyjny, kładąc większy nacisk na zakotwiczenie oczekiwań, a nie na pozwolenie na "kompensacyjne przeregulowanie".

To równoznaczne z publicznym przyznaniem, że ramy z 2020 roku są nieaktualne w epoce postpandemicznej.

3. Podteksty i znaczenie dla rynku

Stopy procentowe polityki są bliższe neutralności: oznacza to, że cykl podwyżek stóp procentowych całkowicie się zakończył, ale obniżki stóp będą mogły się rozpocząć dopiero po pogorszeniu danych.

Uderzenie celne zdefiniowane jako "jednorazowy wzrost cen": Rezerwa Federalna nie zamierza natychmiast zacieśniać polityki z powodu ceł, chyba że wystąpi odłączenie oczekiwań.

Skurczenie podaży siły roboczej: sugeruje spadek potencjalnego wzrostu USA, a długoterminowa neutralna stopa procentowa (r*) może być wyższa niż w latach 2010.

4. Wnioski inwestycyjne i rynkowe

Obligacje skarbowe USA: stopy procentowe są już na wysokim poziomie, a dalsza znaczna przestrzeń do wzrostu jest ograniczona; jednak "podwyższenie neutralnej stopy procentowej" oznacza, że długoterminowe stopy procentowe nie będą już tak niskie jak w latach 2010.

Akcje USA: stają w obliczu spowolnienia konsumpcji i rosnących kosztów celnych, co może wpłynąć na zyski przedsiębiorstw.

Dolar i Bitcoin: dolar w krótkim okresie nadal utrzymuje się mocno z powodu wysokiej różnicy stóp, ale jeśli zatrudnienie nagle się pogorszy, rynek szybko zwróci się w stronę oczekiwań obniżek stóp; Bitcoin jest natomiast bardzo wrażliwy na zmiany płynności.

19,23K

Najlepsze

Ranking

Ulubione