Temas en tendencia

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

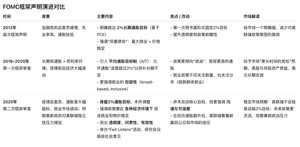

Durante la reunión de Jackson Hole, la Fed actualizó su marco operativo de política monetaria, que en realidad ha sentado una base teórica para los posteriores recortes de las tasas de interés. En resumen, la revisión de este marco ha reducido la obsesión por la caída de la inflación, ha reconocido la situación actual de alta inflación y altas tasas de interés, y ya no persigue deliberadamente la baja inflación, y el calibre futuro se convertirá en inflación flexible.

En otras palabras, los futuros recortes de los tipos de interés tendrán más en cuenta los factores del empleo, e incluso se puede creer simplemente que cuanto peor sea el empleo, más rápidos e intensos serán los recortes de los tipos de interés. Después de todo, el Maestro Bao también dijo ayer que la inflación puede ser un resultado único de los aranceles. Una vez que el empleo laboral se desacelere, la inflación bajará naturalmente porque no todos tienen dinero para gastar. Por lo tanto, proteger el empleo es la responsabilidad y obligación básica de la Fed como banco central, y los recortes de tasas de interés se han convertido en un medio necesario.

Por supuesto, también podemos ver este cambio de marco como una prevención de una posible estanflación de recesión futura.

En una palabra, en el futuro, es posible que tengamos que prestar más atención a los datos de nóminas no agrícolas grandes y pequeñas, y el peso de los datos del PCE y el IPC disminuirá. El empleo > la inflación.

22 ago, 22:23

Análisis del discurso de Powell en la conferencia de Jackson Hole:

1. El tono de la situación económica

Mercado laboral: equilibrado en la superficie, pero en realidad preocupaciones ocultas. La fuerte disminución de la inmigración debilita la oferta, lo que permite que el bajo crecimiento del empleo mantenga un bajo desempleo. Pero este "frágil equilibrio" significa que el empleo puede deteriorarse rápidamente una vez que cae la demanda.

Tendencia de la inflación: Los aranceles han provocado un repunte de la inflación de las materias primas, pero en general se mantienen cerca del objetivo. El riesgo es que los choques de política se traduzcan en una "inflación secundaria impulsada por las expectativas".

→ explicación La Fed ha entrado en un "dilema": un endurecimiento excesivo afectará al empleo, y una flexibilización demasiado rápida puede reavivar la inflación.

2. La lógica del ajuste del marco político

AIT en 2020 apunta a un mundo de "baja inflación + bajas tasas de interés";

La realidad de 2025 es un mundo de "alta inflación + altas tasas de interés";

Como resultado, la Fed ha retirado el AIT y ha vuelto a un objetivo de inflación flexible, poniendo más énfasis en anclar las expectativas en lugar de permitir "excesos compensatorios".

Esto equivale a reconocer públicamente que el marco de 2020 ya no es relevante en la era posterior a la pandemia.

3. Subtexto y significado del mercado

La tasa de política monetaria está más cerca de la neutralidad: significa que el ciclo de aumento de las tasas de interés ha terminado por completo, pero el recorte de tasas no comenzará hasta que los datos se deterioren.

Un shock arancelario se define como un "movimiento alcista de precios único": la Fed no tiene la intención de endurecer inmediatamente debido a los aranceles a menos que se espere un desanclaje.

Contracción de la oferta laboral: Sugiere una posible disminución en el crecimiento de Estados Unidos, con tasas de interés neutrales a largo plazo (R*) probablemente más altas que en la década de 2010.

4. Inversión e información del mercado

Bonos del Tesoro de EE. UU.: Las tasas de interés ya están en un nivel alto y hay espacio limitado para nuevos aumentos bruscos; Pero el "aumento de las tasas de interés neutrales" significa que el centro de tasas de interés a largo plazo ya no es tan bajo como lo era en la década de 2010.

Acciones estadounidenses: Frente a la presión de la desaceleración del consumo y el aumento de los costos arancelarios, las ganancias corporativas pueden estar bajo presión.

USD y Bitcoin: El dólar estadounidense sigue siendo fuerte a corto plazo debido a los altos diferenciales de las tasas de interés, pero si el empleo se deteriora repentinamente, el mercado recurrirá rápidamente a las expectativas de recorte de las tasas de interés; Bitcoin es muy sensible a los cambios de liquidez.

19.23K

Populares

Ranking

Favoritas